Российский рынок. Геополитика.

На прошлой неделе состоялось послание Президента РФ Федеральному Собранию. В преддверии послания рынок нервничал. Мнения значительно разнились: часть ожидала негативные сюрпризы и объявления военного положения, часть, наоборот, была настроена позитивно. На рынке были распродажи, однако в незначительных объемах. В целом, послание оказалось нейтральным и легким с точки зрения комментариев относительно военной спецоперации. В основном, звучали лишь лозунги о том, что вместе мы сила и одержим победу. Из политических вещей была озвучена приостановка участия в ДСНВ. Ранее, ни Москва, ни Вашингтон не пускали инспекций, сейчас это стало официально запрещено.

Также появился ряд комментариев СМИ, касаемо последствий данной приостановки. Некоторые предполагают, что за приостановкой может последовать изменение ядерной доктрины. Сейчас прописано, что Россия может использовать ядерное оружие для защиты, однако, некоторые предполагают, что это будет изменено на возможность использования оружия в превентивных целях. Ни в одной из стран такие условия не присутствуют. В таком случае Россию могут назвать реальным агрессором. Мы все же предполагаем, что данная история больше похожа на слух и осуществлена не будет. После праздников и послания Президента рынок постепенно рос в понедельник, объемы возвращались.

Также, касаемо геополитической ситуации, после визита Джо Байдена на Украину стало известно, что США выдаст еще 2 млрд долларов на оружие, однако, в списке оружия не было ракет дальнего радиуса действия. Также, Саудовская Аравия планирует выделить 400 млн долларов Украине в качестве гуманитарной помощи. Предполагается, что Саудовская Аравия хочет стать посредником российско-украинских переговоров.

10 пакет санкций ЕС.

Новый пакет санкций был введен со стороны ЕС и США в минувшие выходные. Со стороны Вашингтона новые ограничения скорее не санкции, а вторичные санкции на страны, которые содействуют в их обходе. В целом, конкретного механизма идентификации нет.

ЕС ввели 10 пакет санкций, в рамках которого ограничения коснулись научно-технических, машиностроительных и военно-промышленных структур, а также банков, СМИ и общественных организаций. Ограничения были приняты для ряда банков: “Альфа-банка”, “Тинькофф банка” и “Росбанка”. Ранее, народ ожидал, что санкции против “Тинькофф банка” введены не будут и акции банка значительно выросли в цене, однако, позднее, когда стало известно об ограничениях, весь рост был нивелирован. В целом, никаких значительных негативных изменений в силу санкций не произошло.

США. Рынок нефти.

На прошлой неделе в США были опубликованы данные по инфляции. Отмечается сильное восстановление потребительских расходов и ускорение инфляции, что вновь усиливает риски более длительного удержания ставки на высоком уровне. Народ отреагировал негативно, теперь ожидая пик ставок на уровне 5,5%, в то время как ФРС по-прежнему ожидает пик в 5,1%. Также, исчезли ожидания снижений в 2023 году. При этом индекс DXY значительно вырос (порядка 5%), что оказало давление на все сырьевые товары, в особенности, на золото, серебро и платиновую группу.

Из всех сырьевых товаров уверенно держалась нефть, на уровне свыше 80 долларов за баррель. Стабильность высоких цен обусловлена отчасти снижением добычи нефти в России с марта вследствие европейских санкций, в то время как ОПЕК компенсировать утерянные баррели не планирует. Также, высокие цены поддерживаются постепенным возобновлением активности в Китае. По прогнозам, ожидается спрос 102 млн баррелей в сутки. Согласно отчету МЭА, на рынке нефти ожидается профицит в 1 квартале, в то время как в середине года наступит дефицит. Однако, согласно другим источникам и нашим предположениям, рынок уже близок к дефициту, учитывая темпы роста потребления в Китае.

На российском рынке с марта вступает в действие новый закон, ограничивающий дисконт нефти Urals к Brent в расчете на НДПИ, НДД и обратного акциза на нефть. Закон предполагает снижение дисконта на 3 доллара за баррель в течение четырех месяцев до уровня 25 долларов за баррель в июле. Данный закон важен для пополнения бюджета. В целом мы предполагаем, что данная история немного корректирует ситуацию, чтобы она была близка к действительности и не отражается на нефтяниках в значительно негативной степени.

Также, ранее мы писали о том, что Индия и Китай, вероятно, увеличат российские поставки нефти, чтобы переработанные нефтепродукты направлять в Европу. Интересно, что к данному процессу активно подключился регион Северной Африки, в частности Марокко и Египет. Страны, вероятно, пытаются смешивать или перерабатывать на своих мощностях российские поставки и направлять в Европу в виде дизеля.

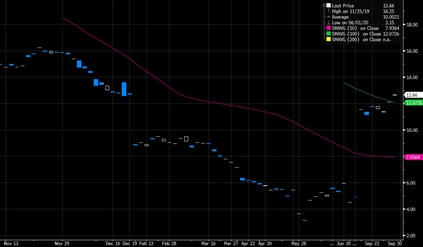

Цена на нефть

Источник: Bloomberg

Рынок газа.

Цены на газ в Европе снизились до уровня ниже 600 долларов за тысячу куб. м. Несмотря на то, что в ближайшее время в Европе ожидается похолодание, отопительный сезон подходит к концу, поэтому значительного воздействия на цены, вероятно, не произойдет.

С другой стороны, рост азиатской экономики стимулирует спрос на СПГ и многие танкеры взяли курс на Азию, в частности на Китай, что может привести в дальнейшем к значительной конкуренции за СПГ. Это, вероятно, будет заметно отражаться на ценах следующей зимой, если в Китае продолжится рост. Европе же, вероятно, придется заполнять хранилище летом, вопрос, в каких объемах российский “Газпром” сможет осуществлять поставки. Согласно последним статистическим данным, контрактная составляющая “Газпрома” начала расти, вероятно в силу того, что цены контрактов приблизились к уровням спотовых цен.

Цена на газ

Источник: Bloomberg

Металлургия.

На рынке металлов начинается высокий сезон спроса. Количество трейдеров на рынке увеличивается, книжки забронированы на ближайшие 2,5 месяца, что говорит о том, что все объемы вне экспорта быстро выкупаются на рынке, стимулируя рост цен. Цены на арматуру увеличились на 9% в то время, как рост на горячекатаный лист составил 3–3,5%. Учитывая текущий курс, для металлургов картина выглядит неплохо.

Также ранее “Северсталь” озвучила, что готова вернуться к дивидендам к концу года, при условии отсутствия неожиданных изменений. Все же, остается непонятным, как компания будет выплачивать дивиденды, находясь под санкциями. В целом, если хоть одна компания из отрасли вернется к дивидендам, это будет значительным положительным драйвером.

Уголь.

Появилась статистика Минэнерго по экспорту угля. Стоит отметить, что в китайских портах экспорт значительно растет (почти в 2 раза г/г). С одной стороны это позитивный драйвер, однако, с другой стороны, вопросом остаются возможности транспортных мощностей и портов по перевалке. Отсюда, непонятно, насколько устойчивы данные цифры.

Корпоративные новости.

Ezraz.

“Evraz” не сможет опубликовать годовой отчет и отчетность по МСФО за 2022 году в силу отсутствия аудитора (из-за санкций). Вполне вероятно, что будет опубликована хотя бы операционная отчетность. Однако, пока новостей нет.

КамАЗ.

“КамАЗ” опубликовал результаты деятельности по РСБУ за 2022 год. Прирост выручки составил 6,9% г/г (выручка за 2022 год - 267,3 млрд руб.). Несмотря на конкуренцию с китайскими производителями результаты компании выглядят хорошо. В 2023 году компания ожидает дополнительную выручку с легкого транспорта (350 млрд руб.).

Fix Price.

Компания “Fix Price” представила результаты по МСФО за 2022 год. Прибыль по итогам года выросла на 0,1% до 21,4 млрд руб. За 4 квартал рост составил 43,8% (чистая прибыль 4 квартала 2022 года – 9,3 млрд руб.). В целом, результаты компании остаются на уровне всего ритейла (медианное значение) и были вполне ожидаемы.

Сбербанк.

Ранее мы писали о том, что Минфин ожидает дивидендов от госкомпаний летом 2023 года. Теперь, комментарии появились со стороны “Сбербанка”. Банк отметил, что ожидает возвращения к дивидендам с лета 2023 года. Теперь, мы будем ждать рекомендаций в апреле. Также, в 10-х числах марта должна быть опубликована отчетность по РСБУ за февраль. Вопрос, сохранится ли положительная тенденция в прибыли. Также, стоит отметить, что показатель Cost of Risk банка достиг уровня ниже 1%, что является положительным моментом. Для сравнения, ранее, до геополитической ситуации, показатель находился на уровне 1,3–1,4%.

ВНИМАНИЕ:

Данный материал предоставлен исключительно в информационных целях и не может рассматриватьсяв качестве предложения или побуждения на заключение сделок с ценными бумагами и иными финансовыми активами. Материал составлен на основе источников, которые АО АКБ «ЦентроКредит» считает надежными. За достоверность предоставленной информации АО АКБ «ЦентроКредит» ответственности не несет. Настоящий материал является исключительной собственностью АО АКБ «ЦентроКредит». Несанкционированное копирование, воспроизводство и распространение настоящего материала, частично или полностью, в отсутствие разрешения АО АКБ «ЦентроКредит» в письменной форме запрещено.